透彻理解配资的杠杆倍数、利息成本和风险管理机制,避免盲目操作。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

本文源自:期货日报

黑色系全线反弹

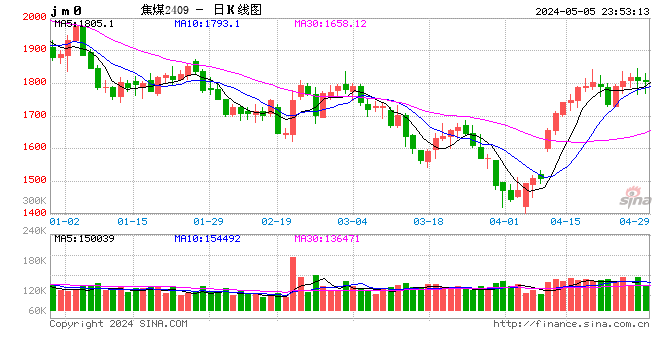

周二,国内期货市场黑色系品种普涨,截至收盘,焦煤期货主力合约涨幅4.57%,焦炭期货主力合约涨幅3.86%,铁矿石期货主力合约涨幅3.34%,热卷、螺纹钢期货主力合约涨幅均超过1%。

中银期货黑色金属首席分析师吕肖华分析称,从宏观上看,美国降息周期即将开启,释放流动性,对工业品形成利多。从供应来看,95%以上的钢厂亏损,钢厂停减产增加,高炉日均铁水产量跌至224.5万吨左右。与此同时,旧标螺纹库存流转顺利,钢材库存下滑,而消费旺季即将到来,随着专项债发放加速,钢价在大幅下跌后反弹。焦煤、焦炭、铁矿石、锰硅等原料在这一波下跌行情中无一幸免,而以钢材为代表的反弹也会促使原料价格上涨。

南华期货黑色分析师周甫翰同样认为,宏观方面,美联储9月降息“板上钉钉”,大宗商品共振上涨。商品供需层面,临近传统“金九银十”旺季,钢厂潜在的复产和原料补库预期推动黑色系反弹,下游钢厂偏低的原料储备赋予煤焦矿更大的向上弹性。此外,建材对锰硅耗量更大,随着旧国标螺纹钢加速去库,钢厂计划恢复建材生产,锰硅炼钢需求有望企稳回暖。“总的来说,转暖的宏观环境和旺季需求预期是此轮黑色系品种上涨的重要原因。”

宝城期货黑色金属研究员涂伟华表示,经历了近三个月的趋势性下跌,黑色金属从本月月中开启低位反弹走势,且估值相对偏低,品种涨幅明显。他认为,支撑黑色金属价格走强的主要原因有几方面:一是市场情绪回暖,近期海外降息预期增强,8月以来海外定价品种率先走强,其中黄金更是创出年内价格新高,一定程度上也有利于提振国内定价商品。二是产业利空释放,尤其是建筑钢材,淡季钢价“跌跌不休”已倒逼建筑钢厂大幅减产,周产量已降至极低水平,继而带来淡季库存不断去化,目前低产量、低库存局面下,随着传统旺季到来,建筑钢材供需格局或改善,本轮价格上行过程中螺纹钢走势要强于板材。三是减产负反馈告一段落,伴随钢价上行,钢厂盈利状况迎来改善,尤其是盘面利润明显回升,钢厂复产预期再启,前期抑制原料价格的主逻辑开始变化,估值修复驱动下相关品种价格强势反弹。

从基本面来看,吕肖华表示,铁矿石供应增量最大,但发运量有波动,可能导致港口出现短暂的降库。焦煤市场也是过剩的,国产焦煤产量上升的同时,蒙煤通关量持续处于高位,澳煤对海运价形成较大的压力。焦炭企业随着原料价格的下滑,吨焦利润环比微幅改善,但受钢厂盈利拖累,也处于微利状态。

周甫翰表示,铁矿石发运端仍偏多,非主流发运并未显著减少,且澳巴7港库存连续4周上升,已经处于年内高位,铁矿石供应压力不减。国内焦煤现货价格持续下跌,导致海内外焦煤价差收窄,蒙煤进口受到冲击。那林苏海图煤田马克矿将于9月暂停煤炭销售,不排除其他蒙古国煤矿跟进停售的可能性,进口焦煤供应或边际收紧。下游钢厂对焦炭7轮提降,但成本端入炉煤同步让利,目前焦化利润坚挺,焦企大规模减产的意愿不强,在铁水减产、需求下滑的背景下,焦炭库销比走高,基本面矛盾边际恶化。

展望后市,周甫翰认为,近期海内外流动性释放和旺季需求预期带动原料盘面强势反弹,并带动现货市场情绪好转,但下游钢厂亏损尚未修复,铁水复产并未实质性落地,炼钢原料现实需求疲软,现货市场跟涨乏力,这将对盘面反弹形成拖累。因此,“双焦”和铁矿石的反弹空间有限,一旦降息落地或者旺季需求不及预期,黑色系有可能再度承压下跌。

吕肖华表示,自从房地产市场由增量市场变为存量市场以后,钢材市场供大于求的局面是确定的。中长期来看,过剩商品的价格围绕成本波动,而铁矿石以及废钢等原料的供应上升,原料价格和成品价格长期是下跌的。但由于环保成本上升,以及国际贸易壁垒增加,黑色系价格底部抬高。

涂伟华表示,旺季临近,市场情绪好转,螺纹钢价格低位企稳,但供需格局暂无实质性改善,价格上行驱动待跟踪,相对利好则是旺季需求或边际改善,预计后续螺纹钢延续震荡偏强运行态势,关注钢厂生产情况。铁矿石方面,市场情绪回暖,低估值矿价企稳走强,乐观预期主导下,短期矿价维持偏强运行态势。但铁矿石需求依然疲弱,且供应逐步增加,高库存局面下,铁矿石基本面并未好转,矿价上行空间受限,重点关注成材表现。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 新手炒股条件